はじめに

近年、インデックス投資は長期的な資産形成の手法として、個人投資家の間で大きな支持を受けています。特に、アメリカを代表する株価指数であるS&P500と、世界中の株式に分散投資できる全世界株インデックスは、どちらも注目される投資先です。一見、アメリカ経済が現在強いことからS&P500に魅力を感じるかもしれませんが、過去の市場変動や将来の不確実性を考慮すると、長期投資の視点では全世界株への分散投資がより堅実な選択となる可能性があります。

本記事では、まずS&P500と全世界株の基本的な定義と特徴を解説し、その後、なぜ全世界株を選ぶべきなのかを、歴史的事実や政治的・経済的リスクの観点から考察していきます。

1. S&P500とは何か?

1-1. S&P500の概要と特徴

S&P500は、アメリカの大型株500社を対象とする株価指数です。アメリカ経済の健全性や、世界市場におけるイノベーションの先端を行く企業群の動向を反映しています。

- 集中投資の強み

S&P500は、Apple、Microsoft、Amazon、Googleなど、世界的なテクノロジー企業が上位を占めるため、現在のアメリカ経済の成長性を強く反映します。 - 流動性の高さ

取引量が多く、売買がしやすいため、短期的な資金移動にも対応できる点が評価されています。

【図表】S&P500のセクター

1-2. S&P500投資のメリットとリスク

メリット:

- アメリカ経済の牽引力を背景に、強い成長が期待できる。

- 市場全体の動向を反映しているため、分散効果も一定程度期待できる。

リスク:

- 集中リスク

S&P500はアメリカ市場に依存しているため、国内の政治的変動や経済不況が直接的に影響します。 - 将来の不確実性

現在の強いパフォーマンスが永続する保証はなく、過去には他国が市場をリードしていた例もある。 - 政治的リスクへの疑問

たとえば、トランプ大統領のような極端な発言や政策変更は、投資家に「本当に何十年もS&P500に固執できるのか?」という疑問を抱かせます。(※トランプ大統領は一例であり、どの大統領が現れても同様のリスクが存在する可能性があります)

2. 全世界株とは何か?

2-1. 全世界株インデックスの概要と特徴

全世界株インデックスは、先進国および新興国を含む、世界中の株式市場に幅広く投資できる指標です。代表的な指数として、FTSE Global All Cap IndexやMSCI All Country World Index(ACWI)などが挙げられます。

- 広範な分散投資

地域、セクター、国別に分散されているため、一国に依存するリスクが低減されます。 - 長期的な安定性

世界全体の経済成長の恩恵を受けやすく、短期的な変動に対する耐性がある点が魅力です。

2-2. 全世界株投資のメリットとリスク

メリット:

- 分散効果の高さ

アメリカ、欧州、アジア、新興国などに投資することで、特定の国や地域に起こり得るリスクを自然に分散できる。 - 将来の市場変動への柔軟性

30年前には日本企業が市場をリードしていた事実が示すように、市場のリーダーは変動しうるため、全世界株ならその変動にも対応可能。

リスク:

- 為替リスクや地域ごとの政治・経済情勢の変動は存在するが、長期的な視点では分散効果によりリスクが低減される。

3. 市場は変わる―歴史的背景と将来の不確実性

3-1. 歴史的変動から学ぶ市場のダイナミズム

市場は常に変化しており、現在のリーダーが未来永劫続くわけではありません。

- 日本企業の台頭と衰退

1980年代後半から1990年代初頭、日本は世界経済のトップランナーの一角として輝いていました。しかし、バブル崩壊後、日本市場は低迷し、アメリカ市場が台頭しました。このような歴史的変動は、市場リーダーが時代とともに移り変わることを示しています。

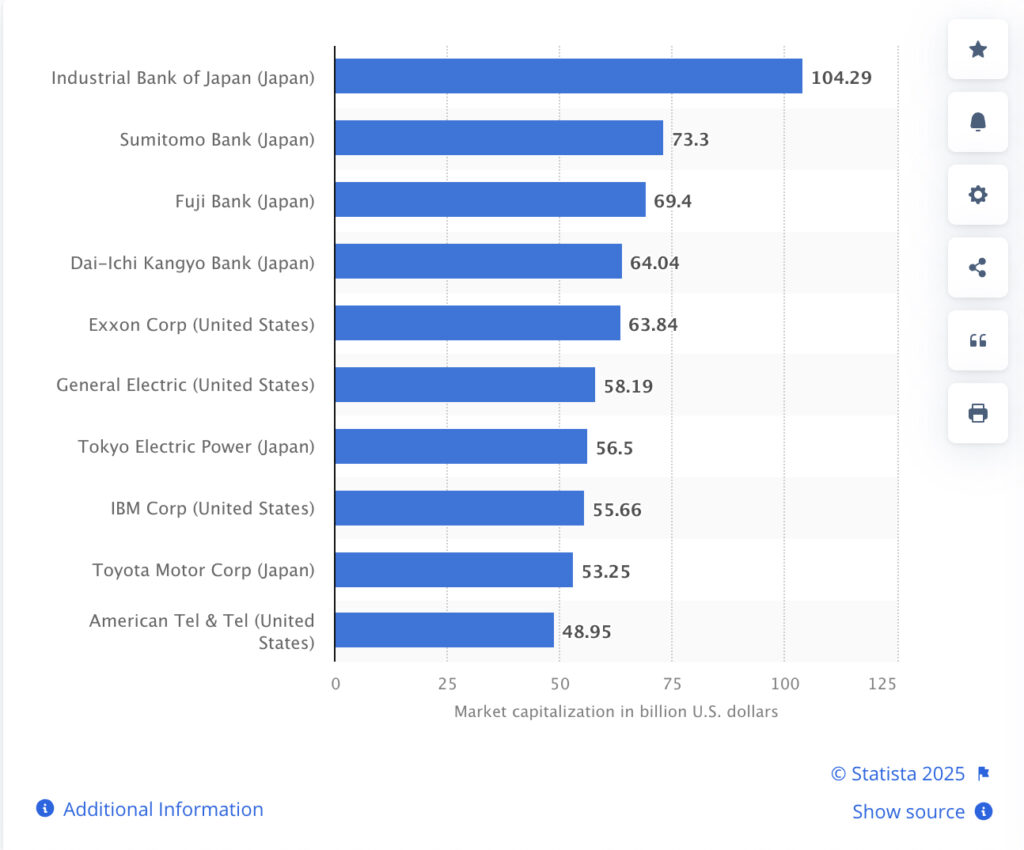

下の画像は、1989年における世界の時価総額ランキングです。見ての通り、日本企業がずらりと並んでいることがわかります。(statistaより引用)

3-2. 政治的・経済的リスクの観点

- 政治的リスク

どの国のリーダーも、予測不可能な発言や政策変更の可能性があり、アメリカに依存したS&P500は一国の政治リスクに直面しやすいです。極端な政治家の発言が投資家の心理に影響を与えることは、S&P500投資の大きな懸念材料です。 - 経済情勢の不確実性

グローバル化が進む中で、各国の経済は密接に連動しています。ある国の経済危機が全体に波及するリスクを考慮すれば、全世界株への分散投資が有効です。

4. 長期投資における分散と投資家の心構え

4-1. インデックス投資は長期戦である

インデックス投資は、短期的な市場の変動に左右されず、市場全体の成長に乗じて資産形成を目指す手法です。

- 一国依存のリスク回避

アメリカ経済が今は強いとしても、将来的に他国が台頭する可能性を考えると、全世界株のような分散投資はリスク管理において優れた選択肢です。 - 心の余裕を保つ

政治的な騒動や一時的な経済情勢の変動に一喜一憂せず、冷静に市場全体の成長を見据えることが、長期投資成功の鍵となります。

4-2. 投資家としての意識改革

投資家は、自身の資産形成において、常にグローバルな視点を持ち、短期的なニュースに左右されない長期的戦略を持つことが求められます。

- 情報収集と自己教育

投資に関する最新の情報や市場動向を把握し、過去の事例から学ぶことで、将来の変動に柔軟に対応できる戦略を構築しましょう。 - 定期的なポートフォリオの見直し

市場環境の変化に合わせて、ポートフォリオのリバランスを行い、リスクを適切に管理することが大切です。

5. 結論:なぜ全世界株を選ぶべきなのか

総合的に検討すると、以下の理由から全世界株への投資が、長期的な資産形成において最も賢明な選択であると考えられます。

- 広範な分散効果

全世界株は、アメリカだけでなく、欧州、アジア、新興国など多様な市場に投資できるため、一国や一地域に依存するリスクを大幅に低減できます。 - 歴史的市場変動への対応

30年前に日本企業が世界市場を席巻していた事実は、市場のリーダーが時代とともに変化することを示しています。どの国が将来をリードするかを正確に予測するのは不可能なため、全世界株への分散投資が柔軟な対応を可能にします。 - 政治的・経済的リスクの分散

一国の政治的リスクや突発的な政策変動(例として、極端な政治家の発言など)があっても、全世界株は複数の地域に分散されているため、影響が限定的です。 - 投資家の精神的安心感

広範な分散投資は、短期的な市場変動に対して冷静な判断を促し、長期的な視点で資産形成を続けるための心理的安定を提供します。

まとめ

S&P500は、アメリカ経済の強さを象徴する優れた指数ですが、その投資は一国依存のリスクを伴います。過去、時価総額トップを占めた企業が日本にあったように、未来の市場は予測不可能な変動を見せる可能性があります。また、政治的な不確実性が高い状況下では、突発的な発言や政策変更により、S&P500だけを何十年も買い続ける自信が本当にあるのか、疑問が生じます。

そのため、グローバルな分散効果を持ち、将来の市場変動にも柔軟に対応できる全世界株への投資は、長期的な資産形成において最も堅実な選択肢と言えるでしょう。

この記事が、皆さんの投資戦略の見直しや、将来の不確実性に備えたリスク管理の一助となることを願っています。ぜひ、グローバルな視点を持って、長期にわたる資産形成を目指してください。

コメント